Poruszane tematy

- Podatkowa Księga Przychodów i Rozchodów

- Co to jest Podatkowa Księga Przychodów i Rozchodów?

- Kto jest zobowiązany do prowadzenia PKPiR?

- Krok po kroku: Jak prowadzić PKPiR w praktyce?

- 1. Zakładanie księgi

- 2. Kategorie zapisów

- 3. Rejestrowanie przychodów

- Przykład:

- 4. Rejestrowanie rozchodów

- Przykład:

- 5. Dodatkowe ewidencje

- 6. Kontrola i zatwierdzanie

- Podatkowa Księga Przychodów i Rozchodów a inne formy ewidencji

- Powszechne błędy przy prowadzeniu PKPiR i jak ich unikać

- Wsparcie dla przedsiębiorców: Gdzie we Wrocławiu szukać pomocy w zakresie PKPiR?

- Nasze biuro – Twoim wsparciem w zakresie PKPiR

- Dlaczego warto nam zaufać?

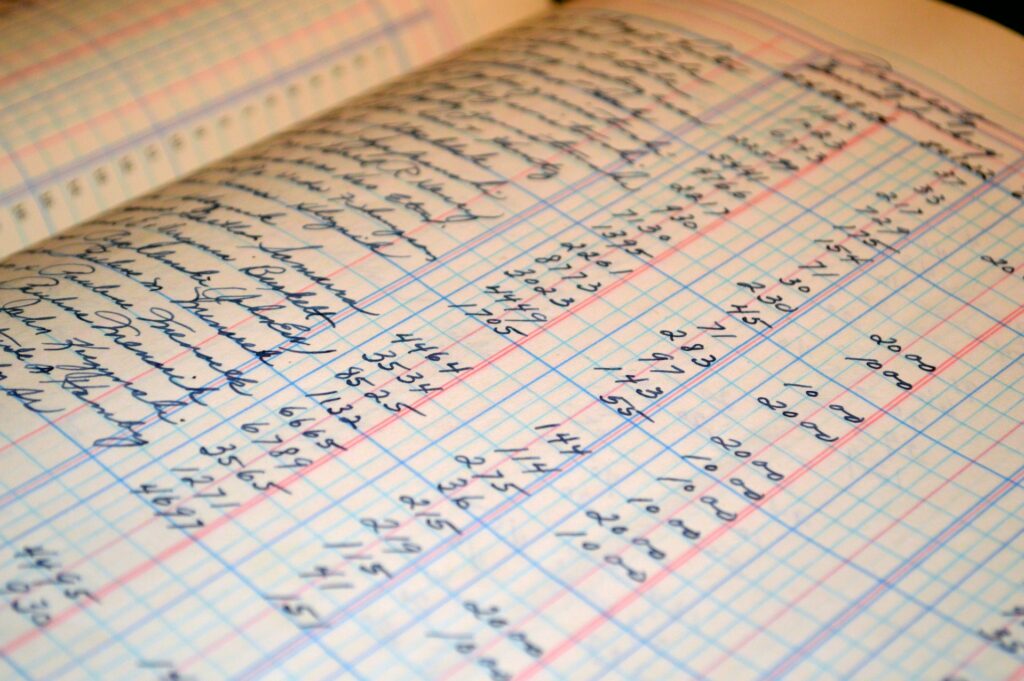

Podatkowa Księga Przychodów i Rozchodów

W dzisiejszych czasach prowadzenie własnego biznesu wiąże się z wieloma wyzwaniami. Jednym z kluczowych aspektów, który wymaga szczególnej uwagi, jest odpowiednie zarządzanie finansami firmy. Właściwe prowadzenie podatkowej księgi przychodów i rozchodów nie tylko pomaga w pełni zrozumieć kondycję finansową Twojego przedsiębiorstwa, ale także jest niezbędne dla spełnienia wszelkich wymogów prawnych. W tym tekście przyjrzymy się bliżej temu zagadnieniu, podpowiadając, jak prowadzić tę księgę efektywnie i bezbłędnie.

Co to jest Podatkowa Księga Przychodów i Rozchodów?

Podatkowa Księga Przychodów i Rozchodów, skrótowo nazywana PKPiR, stanowi jedno z kluczowych narzędzi księgowych przeznaczonych dla przedsiębiorców w Polsce. To uproszczona forma ewidencji finansowej, która umożliwia dokładne śledzenie przychodów i wydatków w ramach prowadzonej działalności gospodarczej. Dzięki PKPiR, małe i średnie przedsiębiorstwa mają możliwość efektywnego zarządzania swoimi finansami, przy jednoczesnym spełnianiu obowiązków podatkowych.

Dla wielu przedsiębiorców, PKPiR jest nie tylko narzędziem ułatwiającym codzienną pracę, ale również sposobem na optymalizację kosztów. Uproszczony charakter tej księgi pozwala na zmniejszenie biurokracji i skomplikowanych procedur księgowych. Jednakże, aby w pełni wykorzystać jej potencjał, warto zrozumieć jej specyfikę, zasady prowadzenia oraz korzyści, jakie niesie dla biznesu.

Kto jest zobowiązany do prowadzenia PKPiR?

Podatkowa Księga Przychodów i Rozchodów, powszechnie znana jako PKPiR, jest dedykowana określonej grupie przedsiębiorców. Zastanawiasz się, czy Twój biznes we Wrocławiu powinien prowadzić tę formę ewidencji? Oto kluczowe kryteria:

- Forma opodatkowania: PKPiR jest dedykowana przedsiębiorcom, którzy rozliczają się na zasadach ogólnych (stawki 12%, 32%) oraz liniowo (19%).

- Rodzaj prowadzonej działalności: PKPiR jest przeznaczona głównie dla tych, którzy prowadzą indywidualną działalność gospodarczą. Mogą z niej również korzystać niektóre formy spółek, pod warunkiem spełnienia pozostałych kryteriów.

- Przychody netto: Ważny jest limit przychodów netto. Jeśli w poprzednim roku kalendarzowym Twoje przychody nie przekroczyły 2 mln euro (co w 2023 roku odpowiada 9 654 000 zł), masz prawo do prowadzenia PKPiR. Przekroczenie tego progu zobowiązuje do prowadzenia pełnej księgowości.

Lokalne specyfiki dla Wrocławia: Chociaż zasady prowadzenia PKPiR są ogólnopolskie, warto zwrócić uwagę na pewne specyfiki dotyczące przedsiębiorców z Wrocławia:

- Wsparcie dla przedsiębiorców: Wrocław, jako jedno z większych miast Polski, oferuje liczne szkolenia oraz warsztaty dla lokalnych przedsiębiorców. Dzięki nim można dowiedzieć się więcej o PKPiR i innych aspektach prowadzenia biznesu.

- Nasze biuro rachunkowe gotowe pomóc każdemu przedsiębiorcy: Wrocław posiada szeroką gamę biur rachunkowych, które specjalizują się w obsłudze małych i średnich przedsiębiorstw. Współpracując z lokalnym ekspertem, możesz być pewny, że Twoja PKPiR będzie prowadzona zgodnie z przepisami.

- Sieci networkingowe: Wrocław to miejsce, gdzie działalność biznesowa tętni życiem. Warto skorzystać z lokalnych sieci networkingowych, by wymienić się doświadczeniami z innymi przedsiębiorcami na temat prowadzenia PKPiR i innych aspektów działalności.

Pamiętaj, że prowadzenie PKPiR to nie tylko obowiązek, ale również szansa na lepsze zarządzanie finansami Twojego przedsiębiorstwa. Jeśli spełniasz powyższe kryteria, warto rozważyć jej wdrożenie w swoim biznesie.

Krok po kroku: Jak prowadzić PKPiR w praktyce?

Prowadzenie Podatkowej Księgi Przychodów i Rozchodów może wydawać się na początku skomplikowane, ale z kilkoma praktycznymi wskazówkami stanie się znacznie prostsze. Oto kroki, które warto podjąć, aby właściwie prowadzić PKPiR:

1. Zakładanie księgi

Księgę PKPiR zakłada się zazwyczaj 1 stycznia danego roku podatkowego lub w dniu rozpoczęcia działalności gospodarczej. Można to robić tradycyjnie, na papierze, lub w formie elektronicznej.

2. Kategorie zapisów

Podziel księgę na dwie główne kategorie: Przychody oraz Rozchody. Każda z tych kategorii powinna być odpowiednio oznaczona i oddzielona od siebie.

3. Rejestrowanie przychodów

Przychody powinny być rejestrowane w momencie otrzymania płatności. Każdy wpis powinien zawierać:

- Datę wpisu

- Numer dokumentu (np. faktury)

- Kwotę brutto

- Kwotę podatku VAT

- Kwotę netto

- Źródło przychodu

Przykład:

- Data: 15.03.2023

- Numer faktury: FV/03/2023

- Kwota brutto: 1200 zł

- VAT: 276 zł

- Kwota netto: 924 zł

- Źródło: Sprzedaż towaru X

4. Rejestrowanie rozchodów

Podobnie jak w przypadku przychodów, rozchody rejestruje się w momencie ich wystąpienia. Wpis powinien zawierać:

- Datę wpisu

- Numer dokumentu

- Kwotę brutto

- Kwotę podatku VAT

- Kwotę netto

- Cel wydatku

Przykład:

- Data: 20.03.2023

- Numer rachunku: R/45/2023

- Kwota brutto: 500 zł

- VAT: 115 zł

- Kwota netto: 385 zł

- Cel: Zakup materiałów biurowych

5. Dodatkowe ewidencje

W zależności od charakteru Twojej działalności możesz potrzebować dodatkowych ewidencji. Przykłady to ewidencje dotyczące środków trwałych, przebiegu pojazdów, czy sprzedaży wartości dewizowych.

6. Kontrola i zatwierdzanie

Regularnie (np. raz w miesiącu) dokonuj kontroli wpisów w PKPiR. Upewnij się, że wszystkie dokumenty są poprawne i kompletnie zapisane. Po zakończeniu roku podatkowego, zatwierdź całą księgę i przechowuj ją przez 5 lat.

Pamiętaj, że każdy wpis w PKPiR powinien być oparty na odpowiednim dokumencie księgowym, takim jak faktura VAT, dokument celny, czy rachunek. Dbając o prawidłowość i terminowość wpisów, gwarantujesz, że Twoja księga będzie wiarygodnym narzędziem w zarządzaniu finansami firmy.

Podatkowa Księga Przychodów i Rozchodów a inne formy ewidencji

Podatkowa Księga Przychodów i Rozchodów (PKPiR) to jedna z wielu form ewidencji dla przedsiębiorców. Chociaż cieszy się dużą popularnością, nie jest jedynym rozwiązaniem dostępnym na rynku. Wśród alternatyw wyróżnia się np. Ryczałt Ewidencjonowany. Jak się różnią i która forma jest najlepsza dla Twojego biznesu?

| Forma ewidencji | Kompleksowość | Dla kogo | Elastyczność | Wymogi |

|---|---|---|---|---|

| Podatkowa Księga Przychodów i Rozchodów (PKPiR) | PKPiR pozwala na dokładne odzwierciedlenie przychodów i kosztów. Daje pełen obraz finansowy firmy. | Przeznaczona dla przedsiębiorców o przychodach do 2 mln euro w skali roku. Szczególnie korzystna dla tych, którzy mają różnorodne źródła przychodów i kosztów. | Pozwala na dokładne odliczenie kosztów związanych z prowadzeniem działalności. | Konieczność prowadzenia regularnych zapisów i dokładnej ewidencji. |

| Ryczałt Ewidencjonowany | Jest to uproszczona forma opodatkowania, gdzie podatek wynika z przychodu, a nie rzeczywistego zysku. | Dedykowany głównie małym przedsiębiorcom z ograniczonymi źródłami przychodów. | Nie pozwala na dokładne odliczenie kosztów, ale w zamian oferuje prostotę. | Brak konieczności prowadzenia pełnej księgowości. Wystarczy ewidencja przychodów, która jest znacznie prostsza niż PKPiR. |

Wybór odpowiedniej formy ewidencji zależy od indywidualnych potrzeb przedsiębiorcy. PKPiR daje większą kontrolę nad finansami i pozwala na dokładniejsze odliczenia, ale wymaga też więcej pracy. Z kolei Ryczałt Ewidencjonowany to prostsza forma, dedykowana małym przedsiębiorstwom, które nie chcą zanadto angażować się w sprawy księgowe.

Jeśli zastanawiasz się, którą formę ewidencji wybrać, warto skonsultować się z naszym biurem rachunkowym, które pomoże dokonać odpowiedniego wyboru dostosowanego do Twojej działalności.

Powszechne błędy przy prowadzeniu PKPiR i jak ich unikać

Prowadzenie Podatkowej Księgi Przychodów i Rozchodów jest kluczem do skutecznego zarządzania finansami w małych firmach. Niemniej jednak, nawet doświadczeni przedsiębiorcy mogą popełnić błędy, które mogą prowadzić do nieścisłości, problemów podatkowych, a nawet kar umownych. Oto kilka najczęstszych błędów i sposoby na ich uniknięcie:

| Problem | Błąd | Rozwiązanie |

|---|---|---|

| Nieaktualne lub brakujące wpisy | Opóźnienia w wprowadzaniu transakcji do księgi lub całkowite ich pominięcie. | Ustal regularne terminy (np. co tydzień) do aktualizowania swojej księgi i przestrzegaj ich. Używaj automatycznych systemów księgowości, które synchronizują się z Twoim kontem bankowym. |

| Błędne klasyfikacje | Przypisanie wydatku do niewłaściwej kategorii kosztów. | Zapoznaj się dokładnie z przepisami dotyczącymi kategorii kosztów. W razie wątpliwości konsultuj się z biurem rachunkowym lub korzystaj z profesjonalnego oprogramowania do księgowości. |

| Niekompletne dokumenty | Brak wszystkich niezbędnych dokumentów księgowych, takich jak faktury czy rachunki. | Utrzymuj systematyczny porządek w dokumentach. Skanuj i archiwizuj je w chmurze, aby zawsze były dostępne. |

| Błędy w obliczeniach | Pomyłki w sumowaniu, odliczaniu VAT-u czy innych aspektach matematycznych. | Regularnie dokonuj przeglądu swojej księgi, używaj kalkulatora lub oprogramowania księgowego do automatycznego obliczania wartości. |

| Nieprzestrzeganie terminów | Spóźnienie z wprowadzeniem danych lub złożeniem deklaracji podatkowej. | Ustaw przypomnienia w kalendarzu dotyczące ważnych dat i terminów. Możesz też rozważyć współpracę z biurem rachunkowym, które będzie monitorować terminy za Ciebie. |

| Nieaktualizowanie limitów i przepisów | Bazowanie na przestarzałych informacjach, takich jak limity przychodów dla PKPiR. | Regularnie śledź zmiany w przepisach podatkowych. Zapisz się na newslettery branżowe lub korzystaj z usług doradztwa podatkowego. |

Wsparcie dla przedsiębiorców: Gdzie we Wrocławiu szukać pomocy w zakresie PKPiR?

Wrocław to dynamicznie rozwijające się miasto, które oferuje szeroki zakres wsparcia dla lokalnych przedsiębiorców. Kiedy jednak chodzi o kwestie rachunkowe i podatkowe, nie każdy przedsiębiorca czuje się pewnie w labiryncie przepisów i zaleceń. Jak więc znaleźć kompetentne wsparcie w tym zakresie?

Nasze biuro – Twoim wsparciem w zakresie PKPiR

Wybór odpowiedniego partnera do prowadzenia księgowości jest kluczem do sukcesu każdej firmy. Nasze biuro rachunkowe, usytuowane w samym sercu Wrocławia, jest idealnym miejscem dla tych, którzy szukają profesjonalnego wsparcia w zakresie Podatkowej Księgi Przychodów i Rozchodów.

Dlaczego warto nam zaufać?

- Weryfikacja pod względem rachunkowym dokumentów księgowych: Dbamy o to, aby każdy dokument był zgodny z obowiązującymi przepisami, co pozwala unikać nieprzewidzianych problemów w przyszłości.

- Ewidencjonowanie zdarzeń gospodarczych: Dzięki naszej wiedzy i doświadczeniu dokładnie i terminowo rejestrujemy wszystkie operacje gospodarcze.

- Kompleksowa ewidencja: Nie tylko prowadzimy ewidencję środków trwałych i wyposażenia, ale także doradzamy, jak optymalnie je wykorzystać pod kątem podatkowym.

- PIT bez tajemnic: Sporządzamy deklaracje podatkowe PIT, dbając o to, aby były one zgodne z obowiązującymi przepisami i korzystne dla klienta.

- Wsparcie w zakresie płatności: Pomagamy w przygotowywaniu dokumentów płatniczych, tak aby proces płatności był prosty i przejrzysty.

- Roczne rozliczenia podatku dochodowego: Dbamy o to, aby każdy aspekt Twojego rozliczenia był właściwie zaadresowany.

- Doradztwo na bieżąco: Nasza oferta to nie tylko prowadzenie ksiąg, ale również bieżące doradztwo w kwestiach związanych z Twoją działalnością gospodarczą.

Wrocław to miasto pełne możliwości, a nasze biuro rachunkowe jest gotowe, aby wspierać lokalnych przedsiębiorców na każdym etapie ich działalności. Skorzystaj z naszego doświadczenia i wiedzy, aby prowadzenie PKPiR stało się prostsze i bardziej efektywne. Zapraszamy do kontaktu i współpracy!